- info@beonsavjetovanje.hr

- 01 484 4877

-

Jurkovićeva ul. 3, 10000 Zagreb

Vrijeme čitanja: 9 min

5. veljače, 2025.

Zaduženost definiramo kao razinu opterećenosti tuđim izvorima financiranja. To nisu samo krediti ili pozajmice, mogao je netko financirati i vaše kockarske dugove ili dugove po kreditnim karticama. Ne postoji apsolutan iznos kada se zaduženost pretvara u „pre“ zaduženost, jer teoretski možete imati beskonačne prihode pa se možete i zadužiti do beskonačne razine i nikada ne doći do ovog „pre“, ali naravno u stvarnom svijetu gdje ljudi žive životima u kojima nemaju beskonačne prihode, za svakoga postoji neki prag gdje situacija postaje ozbiljna.

Europska unija se zadnjih godina dosta muči da pronađe odgovarajući definiciju i način mjerenja prezaduženosti, a istraživanjima je zaključeno sljedeće:

Ne, mjerna jedinica nije amper ili ohm, pitanje je u smjeru „na kome“ mjeriti prezaduženost. Zaključak je da se ne radi o pojedincu, nego o kućanstvu, ako ste u braku ili živite s partnerom, užom ili širom obitelji, problem se mora sagledati na razini kućanstva. Ako ste vi kao pojedinac prezaduženi, naravno da se implikacije odnose i na vaše ukućane. Možete biti i samac, pa ste onda vi sami to „kućanstvo“.

O indikatorima ćemo kasnije, neki su važniji, neki manje važni, za početak da nabrojimo neke:

Prezaduženost je strukturni problem, što znači da ga ne možete riješiti novim dugom, iako to inače svi rade. To znači da ako podignete kratkoročan kredit, internet pozajmicu ili nešto slično s čime rješavate dospjele obveze, niste riješili problem. Još ste zaduženiji i kroz neko vrijeme ćete se morati ponovo zadužiti. Iznimka je ako je novi dug namijenjen restrukturiranju obveza, ako objedinite sve obveze, ako kratkoročno zamjenjujete dugoročnim, ako se povoljnije zadužite itd.

Da biste izašli iz prezaduženosti, možete povećati prihode, smanjiti troškove ili kombinirati jedno i drugo. Idemo na definicije da shvatite da ipak nije tako jednostavno:

„Prihodi kućanstva, unatoč smanjenju životnog standarda, nedostatni su da uredno podmiruju sve financijske obveze tijekom dužeg vremenskog razdoblja.“

Znači, smanjili ste troškove, pao vam je standard, ali time niste ništa riješili.

Još malo definicija:

„Omjer duga pojedinca ili obitelji očigledno i na dugoročnoj osnovi prelazi kapacitet plaćanja.“

Već smo se dogovorili da promatramo kućanstvo, a ne pojedinca. Ključna je dugoročna osnova, svakome se dogodi da je mjesec ili dva „kratak“ zbog nepredviđenih troškova, ali ako se problem ponavlja iz mjeseca u mjesec, onda ga nazivamo strukturnim.

„Kućanstvo je prezaduženo kad su njegovi postojeći i očekivani resursi nedovoljni za redovito podmirivanje financijskih obveza bez smanjivanja životnog standarda.”

Ovdje opet interveniramo na strani troškova, smanjili smo standard i pala nam je kvaliteta života kako bi mogli redovito servisirati obveze.

Sada kad znate definicije, možemo stvari pojednostaviti, ako ova klackalica iz mjeseca u mjesec „visi“ na stranu obveza, prezaduženi ste. Nešto kao državni proračun, kad ima previše tamnih cigli, onda izdate obveznice da popunite rupu 😊

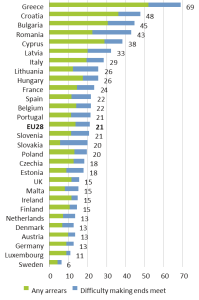

Prezaduženost je ozbiljan društveni problem na razini EU. Istraživanja pokazuju da je 14% stanovništva EU prezaduženo, a 21% stanovništva se susrelo s problemom kašnjenja u plaćanju obveza. Da istaknemo ozbiljnost problema, radi se o najmanje 70 milijuna europskih građana koji zbog situacije prezaduženosti nisu u mogućnosti doprinositi rastu europskog gospodarstva. Problem je prepoznat, ali sustavna rješenja su tek u začetku.

U sljedećim godinama dosta će se raditi na tome, a i mi ćemo pisati o problematici, prezaduženost je dio onoga čime se bavimo, naš društveni učinak, a iskustvo kojem imamo „s terena“ može predložiti održiva rješenja.

Zapravo razlikujemo indikatore i uzroke prezaduženosti. Indikatori sa velikom sigurnošću pokazuju da ste prezaduženi, uzrok može biti jedan, ali često se radi i o kombinaciji dva ili više uzroka, to je ono što vas je “povuklo” u prezaduženost. Uzrok može biti na prihodovnoj strani (pad) ili na rashodovnoj strani (rast).

Indikatori koje sva istraživanja izdvajaju kao najvažnije su:

Postoji malo neslaganje oko ovih postotaka, neki kažu da ste samo do 30% prihoda na sigurnoj strani. I pitanje je što je mjesečni dohodak, jesu li u njemu i „crni“ prihodi? Često nam se dogodila situacija da građani imaju kreditne obveze koje su veće od njihove plaće/mirovine. To je prilično jasan pokazatelj prezaduženosti ako ne uzmete u obzir i sve ostale prihode koje nisu redovni i preko računa.

Postotak je manji ako imate „osigurane“ kredite, podrazumijeva se da su osigurani nekretninom koja ima vrijednost veću od kreditne obveze pa bi se trebala moći prodati i time zatvoriti kredit.

Kućanstva više od dva mjeseca u zaostatku s podmirenjem kreditnih obveza ili računa kućanstva. Dva mjeseca se mogu oprostiti i opravdati izvanrednim troškovima (možda bi moglo i više), a sve preko je „strukturni“ problem.

Kućanstva s 4 ili više različitih kreditnih obveza smatraju se prezaduženima. Ako broj kreditnih obveza prelazi 4, zaključak je da se često i nepovoljno (kratkoročno) zadužujete i to po „iz šupljeg u prazno“ principu.

Kućanstva koja se izjašnjavaju da je otplata dugova „težak teret“. Ovaj pokazatelj je subjektivan, ovisi o osobnom doživljaju, ali ako se osjećate prezaduženi, vjerojatno to i jeste.

Uzroci su, pak, promjene koje su se dogodile i dovele do prezaduženosti. Uvijek je to neki „vanjski šok“, a najčešći su:

Osim ovih tu je i veliki broj uzroka koji se mogu svesti pod zajednički nazivnik „privatni problemi“, a tu su razvodi, bolest u obitelji, smrtni slučajevi i sve vrste obiteljskih problema koji mogu negativno djelovati na prihode ili rashode.

Prezaduženost je sama po sebi dovoljan problem, ali ima i dodatne posljedice u obliku financijske i socijalne isključenosti.

Financijska isključenost se svakom prezaduženom dogodila, to je zapravo „ne-bankabilnost”, došli ste u banku po proizvod ili uslugu koja vam treba, a niste ju dobili – obično vam smeta nedovoljna kreditna sposobnost, blokada računa, kreditna povijest, stanje u OSR sustavu. Sve to rješavamo, proučite iskustva naših korisnika.

Socijalna isključenost su poteškoće pri sudjelovanju u ekonomskom i društvenom životu, npr. stupanje u radni odnos ili druge ugovorne odnose, u nekim zemljama EU ne možete unajmiti stan ako ne plaćate redovito vaše obveze. Poteškoće pri sudjelovanju u ekonomskom životu djelomično „pokriva“ i financijska isključenost, a društveni život je prva stvar koje ćete se odreći kada nemate dovoljno novaca.

Još malo istraživanja, grafikon iz 2020. godine pokazuje da je Hrvatska ipak negdje pri vrhu. Nije baš za pohvalu, drugi smo u EU po postotku stanovništva koje ima problem s kašnjenjem u plaćanju (narančasto) i građanima koji imaju problema pri „spajanju kraja s krajem“ (plavo). U našu obranu, nije baš ujednačena metrika u istraživanju pa se svodi na „dojam“ i subjektivne ocjene. Istraživanja na našoj bazi klijenata pokazuju da možda nije baš tako crno da je polovica stanovništva u problemima, bliže smo četvrtini, i dalje respektabilna brojka.

Ako se do sada niste prepoznali – ili niste prezaduženi, ili ste u ozbiljnoj negaciji svoje situacije. Ako ste do kraja mjeseca ispucali dopušteno prekoračenje, prešutno ili pravo, ako podižete gotovinu na karticu da bi podmirili račun od prošlog mjeseca, ako uzimate sindikalne ili internet pozajmice, “samo da prebrikate”, to su neki od jasnih znakova da ste u problemu. Sve se svodi na onu klackalicu s početka, ako je stalno nagnuta na stranu obveza, a ravnate ju novim obvezama iz mjeseca u mjesec, sve je jasno.

O ovome smo već pisali u našim blogovima, ali da malo ponovimo, važno je. Svi prezaduženi prolaze u ulasku u prezaduženost iste korake I faze, ponašaju se na isti način. Najveća psihološka opasnost je zapravo mirenje sa sudbinom, traženje krivca I shvaćanje prezaduženosti kao “zone komfora”. To je psihološka zamka koja se događa gotovo svima i ona je obrambeni mehanizam, lakše je pronaći izgovor (krivca) nego rješenje. Prvi korak prema izlasku iz prezaduženosti je realno sagledavanje situacije, ne morate preuzeti krivnju, recimo da je život kriv jer je donio probleme na vaš put, neka on bude krivac ako već netko mora.

“Domaća” problematika prezaduženosti uključuje i čudan pravni okvir, sustav prisilne naplate koji ne razumiju ni njegovi kreatori i nepostojanje adrese gdje prezaduženi mogu dobiti savjetodavnu pomoć. Mi se trudimo, ali ne možemo baš svima pomoći savjetom, potražnja je veća od ponude.

Za početak, javite se nama. Analizirat ćemo vašu situaciju i ponuditi rješenje. Nekad rješenja nema, nekad nije moguće odmah, treba pričekati da se nešto u vašoj situaciji promijeni na bolje, ali nakon naše analize znat ćete na čemu ste.

Biti prezadužen nije ugodno stanje. Smanjuje vam manevarski prostor u životu, povećava troškove, uništava vam društveni život, a o utjecaju na zdravlje bolje da ne pričamo. Financijska sloboda oslobodit će vas i velikog stresa u životu, odvojite malo vremena i javite nam se, sjećate se, prvi korak prema izlasku iz prezaduženosti je priznanje i početak rješavanja situacije!